Novi rizik koji visi u vazduhu: Opasan nagli rast nerealizovanih gubitaka američkih banaka

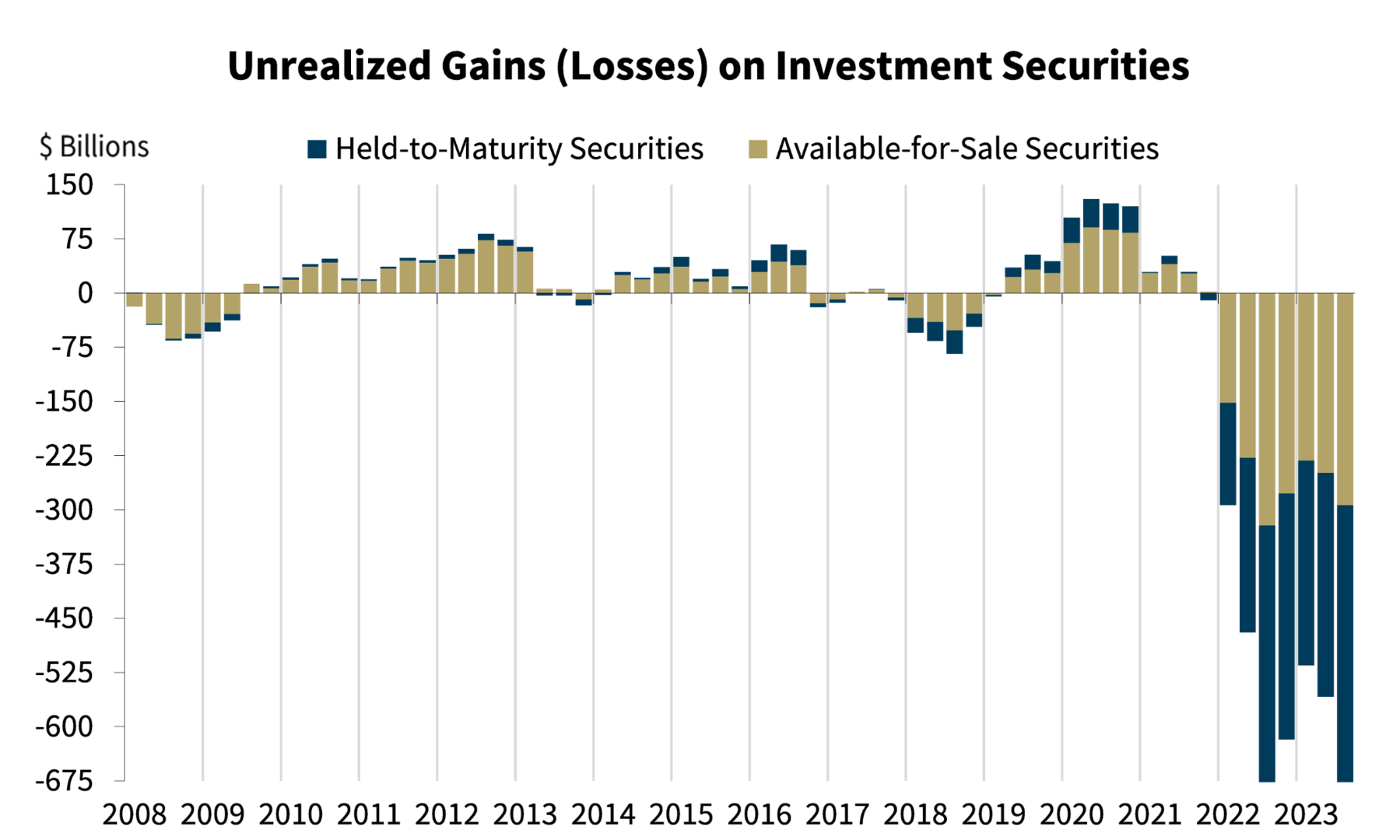

Rast kamatnih stopa gura naniže vrednost hartija od vrednosti sa fiksnim prihodom i tako nastavlja da nanosi potencijalne gubitke američkim bankama i tokom trećeg kvartala. Banke osigurane od strane Federalne korporacije za osiguranje depozita (FDIC) prijavile su nerealizovane gubitke od skoro 684 milijarde dolara u trećem kvartalu. Taj iznos predstavlja razliku između cene koju su platili za obveznice u svom investicionom portfelju i trenutne tržišne cene tih hartija od vrednosti.

Nivo nerealizovanih gubitaka po investicionim hartijama od vrednosti u američkom bankarskom sektoru raste galopirajućom brzinom otkako su kamatne stope počele da rastu početkom 2022. godine. Samo na prelazu između drugog i trećeg kvartala njihov nivo je porastao za petinu.

Prema podacima Federalne korporacije za osiguranje depozita, nerealizovani gubici banaka po hartijama od vrednosti raspoloživih za prodaju i koje se drže do dospeća iznosile su 683,9 milijardi dolara u trećem kvartalu i bile su za 22,5 odsto više u odnosu na prethodni kvartal.

Taj akumulirani gubitak je nastao padom vrednosti hartija od vrednosti u investicionom portfoliju banaka.

Šta je nerealizovani gubitak?

Po matematičkim i finansijskim pravilima kada rastu kamatne stope, vrednost hartija od vrednosti opada. Razlog je taj što budući novčani tokovi od tih hartija od vrednosti, odnosno kuponi na obveznice koje se plaćaju investitorima, sada imaju manju realnu vrednost.

U jednu ruku, jer je njihova investicija postala rizičnija, zbog turbulentne situacije na globalnom nivou, a u drugu je manja kupovna moć iste količine novca (kupona) zbog inflacije. Dakle, postoje bolje investicije na tržištu.

Da su investitori kupili te iste obveznice u ovom trenutku, imali bismo mnogo bolju investiciju, jer bi dobili kamatu od 3 do 4%, a ranije su investirali po stopi do 0,5% i to na dugi rok i sad ne mogu da izađu iz toga. Računovodstveno, to se prikazuje kao "nerealizovani gubitak" - jer nije ostvaren, tj. hartije još stoje u njihovom bilansu, nisu prodate, ali pad njihovih vrednosti mora nekako da se izrazi.

Može se reći da se sada mere federalne politike, zatezanje monetarne politike, i odluka o podizanju kamatnih stopa, prvi put jasno odražavaju na bankarski sektor.

Iako su banke dobro kapitalizovane, rizik koji visi u vazduhu odnosi se na kreditni kvalitet klijenata koji je u padu, likvidnost banaka koja je problematična zbog povlačenja depozita iz sistema šest kvartala uzastopno, jer se klijenti plaše šta će biti sa njihovim novcem usled bankrota nekoliko komercijalnih banaka, a evidentan je i pad tražnje za poslovnim prostorom i postepen pad vrednosti tih nekretnina.

Nerealizovani gubitak praktično postoji samo na papiru, jer nastaje usled držanja imovine kojoj je smanjena cena, ali još nije prodata, tako da je taj gubitak samo potencijalni, jer imovina vredi manje nego u trenutku kada je kupljena. Tek nakon prenosa imovine taj gubitak postaje "realan".

Odluka o prodaji neprofitabilne imovine, koja pretvara nerealizovani gubitak u ostvareni gubitak, može biti izbor za sprečavanje nastavka erozije ukupnog portfolija akcionara. Takav izbor bi se mogao napraviti ako ne postoji šansa da se akcije oporave. Prodaja imovine je pokušaj da se nadoknadi deo početne investicije, jer je malo verovatno da će se akcije vratiti na svoju raniju vrednost.

Činjenica je da su ovi gubici uglavnom teorijske prirode, jer banke ne moraju stvarno da realizuju gubitke u svojim bilansima zbog ovoga, osim ako ne prodaju te obveznice. To je u osnovi ono što je "Silikon veli banka" (SVB) bila primorana da uradi kada je trebalo da prikupi novac prošlog proleća, što je dovelo do njenog kolapsa.

Američke federalne rezerve su pokrenule nove programe nakon kolapsa SVB-a, kako bi smanjili rizik da nerealizovani gubici dovedu do novih kolapsa banaka.

U izveštaju koji je nedavno objavljen FDIC navodi da, iako je američka ekonomija ostala jaka u 2023. godini, bankarska industrija se i dalje suočava sa značajnim negativnim rizicima zbog kontinuiranih efekata inflacije, rastućih tržišnih kamatnih stopa i geopolitičke neizvesnosti.

Neto prihod u trećem kvartalu za 4.614 komercijalnih banaka i štednih institucija osiguranih od strane FDIC-a opao je za 2,4 milijarde dolara (3,4 procenta) u odnosu na prethodni kvartal.